Novo Simples Nacional: quando ele não vale a pena?

Quando o Simples Nacional não vale a pena? Quando ele te faz pagar mais imposto – o que é perfeitamente possível, especialmente após a reforma. Aprenda a identificar se chegou a hora de trocar o regime tributário.

Emprego, renda e desenvolvimento. As estatísticas revelam que os pequenos negócios são a locomotiva do Brasil, puxando todos esses indicadores para cima.

De acordo com o Sebrae, só no estado de São Paulo as micro e pequenas empresas (MPEs) são 98% dos negócios. Elas são responsáveis por quase metade dos empregos gerados no estado, 37% da folha de salários e 27% do Produto Interno Bruto (PIB).

Felizmente, de uns anos para cá, o Governo Federal não apenas reconheceu a importância destes estabelecimentos para o país, como, também, passou a criar medidas para favorecer seu crescimento, simplificando vários processos.

A principal? A facilitação do pagamento de impostos, algo notoriamente difícil no Brasil. Com isso, surgiu o Simples Nacional, o principal regime tributário usado pelas MPEs no Brasil.

Mas, você sabia que ele nem sempre vale a pena? Pois é! Na verdade, pode ser que ele esteja fazendo o seu negócio pagar mais imposto à toa. Confira o guia que preparamos sobre isso, converse com seu contador e faça a melhor escolha por sua empresa!

Clique para ir direto ao assunto que te interessa:

- O que é o Simples Nacional?

- Simples Nacional 2018: quais foram as principais mudanças trazidas pela reforma?

- Quais são as situações nas quais o Simples Nacional não vale a pena?

- Como descobrir a alíquota do novo Simples Nacional?

- Acho que o Simples Nacional não vale a pena para o meu negócio. O que fazer?

O que é o Simples Nacional?

O Simples Nacional é um regime de apuração de impostos, assim como o lucro real, presumido ou arbitrado. É relativamente novo: foi criado pela Lei Complementar nº 123, de 14 de dezembro de 2006.

Como seu próprio nome diz, ele nasceu com a proposta de facilitar o cumprimento das obrigações tributárias para micro e pequenas empresas. Os estabelecimentos enquadrados podem pagar oito impostos em um único boleto, sem a necessidade de fazer pagamentos individuais.

Além disso, o Simples Nacional traz uma alíquota diferenciada e tem um teto de adesão conforme o faturamento. Isso acontece porque ele foi totalmente pensado para beneficiar as micro e pequenas empresas, dando-as mais vantagens competitivas em um mercado cada vez mais concorrido.

Ainda assim, é importante saber que nenhuma empresa é obrigada a optar por ele. Nada impede que um pequeno negócio opte por outros regimes de apuração de impostos se o proprietário crê que será mais vantajoso!

Com as recentes mudanças no Simples Nacional, o empreendedor deve dar atenção redobrada ao assunto: a reforma mudou alguns pontos importantes da lei, que influenciam no valor que você deve recolher de tributos. Pode ser que você esteja pagando mais imposto à toa e sem nem suspeitar disso!

Simples Nacional 2018: quais foram as principais mudanças trazidas pela reforma?

O Simples Nacional passou por várias pequenas mudanças desde sua criação. Entretanto, a maior delas acontece com a edição da Lei Complementar 155/2016, que altera alguns pontos chave da legislação original.

Essas mudanças foram diversas e polêmicas. Enquanto alguns afirmam que muitos processos foram ainda mais simplificados, pessoas contrárias dizem que a reforma trouxe uma complicação desnecessária, que teria feito o Simples perder sua essência de facilitador.

Independentemente disso, a mudanças entraram em vigor efetivamente em 1º de janeiro de 2018. As principais são:

-

Aumento do teto de adesão dos Simples Nacional, que passou de R$ 3,6 milhões/ano para R$ 4,8 milhões/ ano.

-

O prazo máximo de parcelamento de dívidas passou de 60 para 120 meses.

-

Alteração na lista de atividades permitidas, com inclusão de setores como o de produção de bebidas alcóolicas.

-

Mudanças nas regras de participação em licitações.

-

Redução das faixas de faturamento – e, consequentemente, das alíquotas – de 20 para 6.

-

Redução das tabelas anexas, que passaram de seis para cinco.

- Migração de algumas atividades para outras tabelas.

Quais são as situações nas quais o Simples Nacional não vale a pena?

Muitas mudanças do novo Simples Nacional o tornaram mais atrativo. A principal delas foi o aumento do teto de faturamento, que permitiu que empresas antes excluídas possam se enquadrar nele, além de postergar a migração obrigatória para outros regimes.

Ambas são muito interessantes para os pequenos empresários, pois estima-se que a adesão ao Simples Nacional possa gerar uma economia de 40% em tributos. Contudo, vale ressaltar que o Simples Nacional nem sempre vale a pena. Por quê? Um motivo simples: ele pode fazer com que você pague mais imposto!

Mas, como isso é possível, se a ideia por trás do Simples é facilitar as coisas? Graças aos detalhes! Veja algumas situações:

MPEs que estão próximas ao teto de faturamento do Simples

No regime do lucro presumido, a tabela de impostos foi feita de acordo com a área de atuação, não com faturamento, como no Simples. Ou seja: se você está enquadrado no Simples e seu faturamento estiver mais próximo do teto, pode ser que a migração para o lucro presumido seja mais vantajosa.

Empresas com alto faturamento e baixo gasto com funcionários

Empresas enquadradas no lucro real e presumido podem escolher entre duas formas de recolher o INSS patronal: conforme o faturamento ou o gasto com a folha de pagamentos.

No primeiro caso, a lei estabelece uma alíquota com base na área de atuação da empresa. No segundo, a alíquota é sempre de 20% sobre os gastos com todos que prestaram serviço para a empresa, mesmo que sejam autônomos.

Por outro lado, as empresas enquadradas no Simples Nacional não têm escolha: o INSS patronal entra no boleto unificado, cujo valor a recolher é sempre calculado com base no faturamento. Deste modo, dependendo da sua folha de pagamento, a migração a outro regime pode resultar em uma economia significativa.

Empresas cujas atividades migraram de anexo no novo Simples Nacional

No Novo Simples Nacional, algumas atividades migraram de anexo, o que resulta em mudança na alíquota e na parcela a reduzir. O que constava no antigo anexo IV passou para o V e a descrição do anexo V passou para o III, assim como algumas atividades do antigo anexo IV. É preciso fazer as contas para descobrir se isso não vai aumentar os impostos.

Empresas cujos principais clientes são outras empresas

Se os seus principais clientes são outras empresas, pode ser que o Simples Nacional esteja prejudicando seus negócios. Isso porque o ICMS é pago na DAS única, assim, não vem destacado na nota fiscal. Consequentemente, não é possível que seu cliente obtenha o retorno do imposto.

Empresas que não participam frequentemente de licitações

Uma das principais vantagens do Simples Nacional é que ele funciona como critério de desempate em licitações e pregões. Assim, caso você opte por esse regime tributário e fique empatado com um concorrente que está enquadrado em outro, seu negócio sai na frente.

Deste modo, caso você faça contratos como o poder público com frequência, pode ser que o Simples valha a pena mesmo que ele te faça pagar um pouco mais de imposto. Se não é o caso, vale a pena migrar.

Esses são apenas alguns dos cenários nos quais o Simples Nacional não valeria a pena. Mesmo que você não se enquadre em nenhuma, converse com o seu contador. Cada negócio é único, e é preciso fazer uma análise aprofundada na hora de escolher o regime fiscal!

Como descobrir a alíquota do novo Simples Nacional?

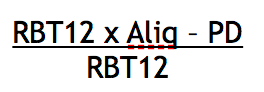

Felizmente, existe uma fórmula para o cálculo da alíquota de imposto de renda (IRPJ) que o seu negócio paga no Simples Nacional. É a seguinte:

Onde:

-

RBT12 = receita bruta acumulada nos 12 meses anteriores ao período de apuração;

-

Aliq = alíquota nominal tabelada nos anexos da lei do novo Simples;

-

PD = parcela a deduzir tabelada nos anexos da lei do novo Simples.

Acho que o Simples Nacional não vale a pena para o meu negócio. O que fazer?

Se você não optou por outro regime tributário no ano passado, não tem jeito: você terá que ficar no Simples até o final do ano. Até lá, não é possível mudar.

Se for o caso, observar a quantidade de impostos pagos ao longo de 2018 e comparar esse valor com o que seria pago em outros regimes é o melhor a se fazer. Caso você constate que o novo Simples Nacional está te fazendo pagar mais imposto, você só poderá se desenquadrar no final do ano.

Gostou do conteúdo? Então confira esse material, gratuito e exclusivo, que vai te ajudar a encurtar o caminho do seu negócio até o sucesso:

Veja também o nosso Checklist de Obrigações Fiscais e Contábeis para Empresas:

Comentários